«Islamic approach to human development is more comprehensive and more rigorous that stands to protect and safeguard individual and societal rights and also prevent social, economic and moral vices such as injustice, inequality, and oppression» [1].

La diffusione della finanza islamica a metà anni ’70, inserita nello spettro più ampio della moral economy islamica, ha suscitato diverse reazioni da parte degli addetti al settore e degli studiosi. Alle maggioritarie analisi positive [2], che vedono nella finanza islamica il potenziale adatto a costituire una reale via alternativa allo sviluppo economico e sociale si contrappongono letture meno ottimistiche [3] che, pur riconoscendone le capacità e prospettive innovative, notano come, almeno sino ad ora, la principale beneficiaria dell’industria sia stata, per dirla con Gramsci, la classe egemone.

La ragione alla base della scelta di questo topic, ossia il ruolo della finanza islamica nella promozione di uno sviluppo alternativo nel settore sociale, è innanzitutto la volontà di indagare se effettivamente essa si sia posta o si stia ponendo quale strumento innovativo per affrontare e trovare soluzioni nuove a problemi sociali ormai radicati quali povertà, disoccupazione, diseguaglianze economiche e sociali, assenza di sicurezza e giustizia sociale. Si tratta di un tentativo di comprendere se e in che modo essa possa contribuire alla riformulazione e riaffermazione dei concetti di welfare e giustizia sociale cari all’Islam. Ciò anche in considerazione delle gravi crisi economiche e sociali che affliggono i Paesi appartenenti al cosiddetto “Medio Oriente”.

Ritengo anzitutto fondamentale sottolineare che proprio il campo degli investimenti sociali in seno alla finanza islamica sembra essere un settore particolarmente nuovo e ancora in fase di esplorazione e analisi. Sono molti infatti gli studiosi di finanza islamica che, negli ultimi anni, si stanno adoperando per trovare strumenti che possano essere adoperati per dare nuovo slancio alla stessa finanza islamica cosicché essa possa affermare proattivamente gli ideali e principi su cui si basa. Presenterò qui le posizioni assunte da alcuni teorici al fine anche di comprendere il perché essi premano sulla necessità dello sviluppo di tali strumenti di finanziamento finalizzati allo sviluppo sociale. Strumenti che, come anticipato, hanno come principali obiettivi quelli di ridare slancio al concetto di welfare insito nell’Islam – smantellato in diversi Paesi dal Nord Africa al Medio Oriente in seguito alle politiche neo-liberiste imposte dalle potenze occidentali – e porsi come nuovi strumenti di promozione affermazione dei maqasid al-Shari’a.

Sempre più teorici e studiosi non solo denunciano l’assenza di un vero e proprio ruolo attivo della finanza islamica nella promozione dello sviluppo sociale e nella redistribuzione della ricchezza a favore delle classi più svantaggiate [4], ma sottolineano inoltre come, sino a questo momento, la finanza islamica, in maniera simile a quella convenzionale, si sia fatta portatrice degli interessi delle classi medie e alte – coloro a cui ci si riferisce tramite l’acronimo HNI, ossia High Network Individuals – e, dunque, sia stata essenzialmente orientata al profitto senza mostrare alcun impegno attivo nel cambiamento delle reali condizioni di vita della società nel suo insieme. Altra criticità fatta emergere recentemente da vari teorici è quella per cui la finanza islamica, troppo spesso, sembra essersi focalizzata sulla semplice imitazione formale dei prodotti della finanza convenzionale limitandosi dunque alla pura adozione di contratti previsti dall’Islam e dunque compatibili con i precetti musulmani come il divieto di Riba e altre proibizioni come la scommessa, la speculazione e l’incertezza. Con le parole di Mohamad et al. «over the years, the Islamic Finance industry appears to have been overly technical and legalistic, a focus on the “form” rather then “substance» [5].

Per spiegare la ragione di tale criticità mi avvarrò dello studio di Bennet e Iqbal [6], la cui analisi individua una delle ragioni della mancanza di un ruolo attivo della finanza islamica nella promozione dello sviluppo sociale e del welfare della popolazione nel suo insieme nella pratica dello “Negative Screening”.

Il “Negative Screening” è un sistema di selezione degli investimenti basato su rigide griglie di valutazione di compatibilità con determinati valori, riconducibili semplicemente nel divieto di comprare titoli emessi da compagnie coinvolte in attività che non incontrano i valori propugnati dagli investitori. È necessario sottolineare come tale pratica sia stata fatta propria, prima ancora che dalla finanza islamica, dal campo della finanza convenzionale chiamato Socially Responsible Investing o SRI. Ciò risulta particolarmente importante ai fini dell’analisi in quanto fa emergere dei fondamentali punti di collegamento e similarità fra finanza islamica e finanza convenzionale che, a livello potenziale, potrebbero portare ad una maggiore collaborazione e compenetrazione tra due campi rispettivamente appartenenti a correnti diverse della finanza, l’una laica l’altra religiosa, ma eticamente orientati e volti alla promozione di un modello di sviluppo alternativo equo e sostenibile.

Il “Negative Screening” è un sistema di selezione degli investimenti basato su rigide griglie di valutazione di compatibilità con determinati valori, riconducibili semplicemente nel divieto di comprare titoli emessi da compagnie coinvolte in attività che non incontrano i valori propugnati dagli investitori. È necessario sottolineare come tale pratica sia stata fatta propria, prima ancora che dalla finanza islamica, dal campo della finanza convenzionale chiamato Socially Responsible Investing o SRI. Ciò risulta particolarmente importante ai fini dell’analisi in quanto fa emergere dei fondamentali punti di collegamento e similarità fra finanza islamica e finanza convenzionale che, a livello potenziale, potrebbero portare ad una maggiore collaborazione e compenetrazione tra due campi rispettivamente appartenenti a correnti diverse della finanza, l’una laica l’altra religiosa, ma eticamente orientati e volti alla promozione di un modello di sviluppo alternativo equo e sostenibile.

Se nel campo del Socially Responsible Investing tale pratica si è tradotta in una valutazione sia qualitativa delle politiche di una compagnia in una specifica materia di interesse – diritti umani, labour relations, rispetto dell’ambiente etc. – sia quantitativa – relativa alla condizione finanziaria della compagnia –, nella finanza islamica invece l’approccio del “Negative Screening” si è piuttosto tradotto nella pratica di «screening and filtering of stocks of business to a set of rules that screen out prohibited activities such as funds that are involved in gambling and alcohol» [7].

Questo tipo di approccio, se da una parte assicura gli investitori che i loro soldi non verranno utilizzati per finanziare attività considerate illecite secondo i dettami della Shari’a, d’altra parte ha reso la finanza islamica per così dire “statica” e l’ha portata a non assumere un ruolo attivo nella creazione di modi attraverso cui gli investitori possano attivamente realizzare e sviluppare i princìpi e gli ideali religiosi in cui credono. Invece, dunque, di creare da sé le condizioni necessarie alla piena realizzazione dei maqasid al-Shari’a, essa sembra piuttosto essersi limitata a selezionare le porzioni di mercato compatibili con essi.

Da ciò deriva appunto la necessità, espressa a più riprese, per la finanza islamica di trovare degli strumenti finanziari in grado di affermare in modo positivo i princìpi dell’Islam veicolando gli investimenti nelle aree e nei settori di fondamentale importanza dal punto di vista dei maqasid al-sharia e di realizzare praticamente un modello di sviluppo alternativo basato sui paradigmi dell’inclusione, redistribuzione, solidarietà e partecipazione. Per comprendere dove tale necessità trova una giustificazione e affonda le proprie radici, come anticipato, è necessario tenere in considerazione i concetti di sviluppo e ricchezza insiti nell’Islam.

Cosa significa sviluppo nell’ottica islamica?

Cosa significa sviluppo nell’ottica islamica?

La spiegazione dei concetti di ricchezza e sviluppo in seno alla morale islamica è presupposto essenziale per capire la necessità per la finanza islamica di giocare un ruolo attivo nella reale promozione dello sviluppo nel settore sociale e nella realizzazione di un sistema economico onnicomprensivo che tenga conto degli interessi dell’intera società e non solo di una sua parte. Nella loro definizione non si può prescindere dalla spiegazione di come l’uomo e la ricchezza in primis vengono concettualizzati in seno alla morale islamica. Chapra sottolinea come nell’Islam l’uomo è concettualizzato come amalgama di materia e spirito assieme. Per dirlo con le sue stesse parole: «Man has been created from the matter but infused with a part of Divine Spirit» [8]. Tale concettualizzazione di uomo prende le mosse dai seguenti versetti coranici:

«He it is Who created you from clay» (al-Qur’an 6: 2).

«And when thy Lord said to the angels: ‘I am going to create a mortal of sounding clay, of black mud fashioned into shape; so when I have made him complete and breathed into him of My Spirit, fall down making obeisance to him» (al-Qur’an 15: 28-29).

Da questa duplice e indivisibile natura deriva uno dei compiti dell’uomo, ossia essere l’affidatario (Wakeel) di Dio sulla terra. Ne deriva che egli non ne è il proprietario ma semplicemente un garante della loro virtuosa circolazione ed equa distribuzione.

«He is who has created for you everything on earth» (al-Qur’an 2:29) and «has made subservient to you whatever is in the heavens and the earth and granted you His bounties, manifest and hidden» (al-Qur’an 31:20).

Se da una parte infatti l’Islam invita l’uomo ad utilizzare le risorse che Dio ha elargito – considerate un bene comune – d’altra parte, non essendone il proprietario ma il Wakeel, l’accento è posto sull’utilizzo collettivo e cosciente della ricchezza che Dio ha messo a disposizione dell’intero genere umano. Secondo Chapra, sono due i principali princìpi che derivano da questi versi. Il primo è che, come anticipato, le risorse e le ricchezze che sono messe a disposizione da Dio sono a disposizione dell’uomo che può, dunque, usufruirne purché lo faccia in modo equo. Il secondo è che tali risorse sono state messe a disposizione dell’intero genere umano e non di un singolo gruppo o individuo che non può dunque farne uso a proprio piacimento [9]. La tendenza all’accumulo della ricchezza e l’avarizia, in tutte le sue forme, sono peccati puniti gravemente dalla morale islamica.

«[…] Orbene, a coloro che ammucchiano l’oro e l’argento e non lo spendono sulla via di Dio annuncia castigo cocente, – il giorno in cui questi metalli saranno arroventati dal fuoco della gehenna e se ne imprimerà un marchio sulla loro fronte, sui loro fianchi e sui loro dorsi: ‘ecco quel che ammucchiaste per voi! Gustatelo ora, quel che avete ammucchiato!» (Cor IX, 34-35).

Data l’appartenenza delle risorse a Dio e il loro intrinseco carattere fittizio e transeunte, la tendenza dell’uomo ad accumulare ricchezze emerge in tutta la sua vacuità [10]. L’Islam, infatti, mette in guardia e vieta le concentrazioni di ricchezza nelle mani di singoli gruppi e individui. Della ricchezza che Dio ha messo a disposizione sulla terra ne devono poter usufruire tutti indistintamente, comprese le generazioni future. Ne deriva che gli stessi concetti di ricchezza e sviluppo individuale passano in secondo piano rispetto alla ricchezza e allo sviluppo della società nel suo insieme e si caratterizzano per il loro carattere onnicomprensivo ed inclusivo oltre che per l’equilibrio fra interesse individuale ed interesse collettivo. Le due dimensioni dello sviluppo, inoltre, quella spirituale e quella materiale, sono inscindibili l’una dall’altra e non possono essere considerate separatamente. L’assenza di una delle due impedisce all’uomo di raggiungere la vera ricchezza poiché l’aspetto materiale e quello spirituale sono intrinseci alla vita stessa. Con le parole di Chapra, infatti, «working Hard for the material well-being of one’s own self, Family and society is as spiritual as the offering of prayers, provided that the material effort is guided by spiritual values» [11].

La piena ricchezza si raggiunge dunque tramite lo sviluppo di entrambi gli aspetti: la realizzazione degli ideali spirituali dell’Islam, sia a livello individuale che societario, e l’appagamento-soddisfazione dei bisogni materiali primari della vita. Similmente, secondo Mirakhor e Askari il concetto di sviluppo islamico si compone di tre dimensioni: «individual human self-development, the physical-material development of the earth, and the development of human society as a whole» [12]. Nell’Islam le idee di sviluppo e ricchezza sono dunque concettualizzate come un duplice equilibrio: equilibrio fra sviluppo spirituale e sviluppo materiale da una parte, ed equilibrio fra sviluppo individuale e sviluppo dell’intera società dall’altra.

Sono proprio la presenza della dimensione spirituale e la necessità di un equilibrio fra l’interesse individuale e quello collettivo a differenziare il concetto di sviluppo e ricchezza insito nell’Islam da quelli proposti invece dai due principali modelli economici, ossia Capitalismo e Socialismo. Se, infatti, il capitalismo promuove un’ideologia volta alla massimizzazione del profitto fine a sé stessa e il Comunismo propone l’annullamento dell’individuo in nome di una completa collettivizzazione dei mezzi di produzione, l’Islam propone una terza ed intermedia via in cui la dimensione individuale e quella collettiva sono perfettamente equilibrate e l’una non esclude l’altra. Tale equilibrio è permesso dal fatto che Dio ha messo a disposizione dell’uomo tutte le risorse di cui quest’ultimo necessita.

Sono proprio la presenza della dimensione spirituale e la necessità di un equilibrio fra l’interesse individuale e quello collettivo a differenziare il concetto di sviluppo e ricchezza insito nell’Islam da quelli proposti invece dai due principali modelli economici, ossia Capitalismo e Socialismo. Se, infatti, il capitalismo promuove un’ideologia volta alla massimizzazione del profitto fine a sé stessa e il Comunismo propone l’annullamento dell’individuo in nome di una completa collettivizzazione dei mezzi di produzione, l’Islam propone una terza ed intermedia via in cui la dimensione individuale e quella collettiva sono perfettamente equilibrate e l’una non esclude l’altra. Tale equilibrio è permesso dal fatto che Dio ha messo a disposizione dell’uomo tutte le risorse di cui quest’ultimo necessita.

Lo stesso problema alla base della teoria economica islamica risulta, dunque, essere diverso da quello identificato dalla teoria capitalista. Se in quest’ultima, infatti, il problema per cui si cerca una soluzione è la scarsità delle risorse, nell’Islam il problema è costituito da una cattiva redistribuzione delle ricchezze elargite da Dio [13] e non dalla loro scarsità. Nelle parole di Mirakhor e Askari «The ontological view would suggest that the Benevolent, Merciful, Cherisher Lord would not leave humans without sufficient natural-material resources to perform the duties expected of them. Consequently, the assumption that at a cosmic, universal, and general level humanity faces scarcity would be untenable» [14]. Il principio della redistribuzione della ricchezza e l’agevolazione del suo circolo virtuoso sono alla base del modello economico proposto dall’Islam e trae la sua forza dai valori di generosità e solidarietà sociale. La generosità, che non deve sfociare in prodigalità, è infatti, considerata «collante della comunità» [15] e si manifesta tramite atti di carità quali Sadaqa e Zakat. La solidarietà sociale trova invece la sua ragione d’essere da una parte nella dipendenza del genere umano da Dio e, conseguentemente, nella dipendenza di ciascun individuo della comunità dagli altri, e dall’altra dalla concezione dell’uomo come affidatario delle ricchezze di Dio sulla terra. Essendo stati creati per servire l’intera umanità, l’uomo acquisisce i beni terrestri solo tramite il proprio lavoro ma, ancora una volta, non vi è un rapporto di causa effetto tra quest’ultimo e la proprietà [16].

Il principio di proprietà, o meglio di proprietà assoluta di Dio, è dunque alla base del sentimento di carità, solidarietà e fratellanza che sorreggono un modello basato su giustizia sociale, redistribuzione della ricchezza e partecipazione egualitaria alla sua creazione. È in virtù della sua base etica, della sua idea di sviluppo equilibrato e in armonia non solo con gli interessi dell’intera società ma anche con la natura stessa, che il modello islamico può rappresentare un modello di crescita e sviluppo alternativo particolarmente attento alle necessità e ai bisogni dell’intera società. Un modello inclusivo basato sui princìpi di partecipazione, solidarietà, giustizia sociale e soprattutto sull’equilibrio fra gli obiettivi di crescita e benessere individuali e gli interessi della collettività. Proprio per il suo essere una finanza guidata da paradigmi morali, essa può rappresentare a nostro avviso un terreno fertile per la nascita di nuove e alternative forme di finanziamento finalizzate allo sviluppo sociale. Emerge dunque come l’esigenza, precedentemente citata, della finanza islamica di giocare un ruolo proattivo nella promozione dell’innovazione nel settore sociale, è insita nell’Islam stesso che chiama alla realizzazione di un sistema economico onnicomprensivo e inclusivo. Per tale ragione, la seconda parte del presente contributo si focalizza sull’analisi di uno strumento finanziario islamico in particolare che, seppur ancora in fase di sperimentazione, potrebbe rappresentare un rivoluzionario modo per promuovere realmente uno sviluppo sociale volto all’inclusione delle classi sociali più svantaggiate. Uno strumento dunque attraverso cui la stessa finanza islamica può contribuire alla piena realizzazione dei maqasid al-shari’a.

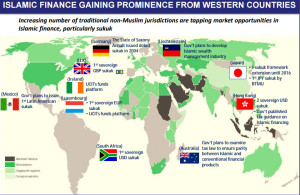

Uno degli strumenti che la finanza islamica sta tentando di implementare è il Social Responsible Investment Sukuk che è la traduzione in seno al contesto della finanza islamica di ciò che nella finanza convenzionale – e più in particolare in quel campo della finanza convenzionale chiamato Socially Responsible Investing (SRI) – viene chiamato Social Impact Bond (SIB) o più semplicemente Social Bond. Uno dei tipi di SRI ad aver conosciuto grande diffusione negli ultimi anni è quello dell’Impact Investing, definito come «investments made into companies, organizations, and funds with the intention to generate social and environmental impact alongside a financial return» [17].

Fondamentale sin da subito notare come il campo SRI e della finanza convenzionale e la stessa finanza islamica, dunque, siano eticamente molto vicini. Tale similarità e vicinanza risultano confermate dalla condivisione di alcuni obiettivi di base quali: inclusione, sviluppo equo, giustizia sociale, redistribuzione della ricchezza e sostenibilità [18]. Chiariamo in primis cosa sia il Social Bond convenzionale e quale il suo meccanismo.

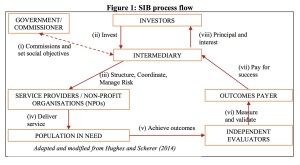

Il ruolo centrale nell’utilizzo dei SIB e, dunque, nei social Sukuk, viene svolto congiuntamente dal Governo – responsabile anche nella morale islamica della creazione delle condizioni favorevoli allo sviluppo spirituale e materiale della società – e, aspetto nuovo, dal settore privato. Secondo Fox Anderson (2014) un SIB è «a financial instrument where investors pay for a set of interventions to improve social outcomes that are of financial interest to the government commissioner. If the social outcome improves, the government commissioner will repay the investors for their initial investment, plus a return for the financial risk that they have undertaken. However, if the results do not improve above the preagreed threshold, then the investors will lose their investment» [19]. Secondo Warner (2013), «A SIB or pay for success Bond (in US terminology) is a finantial structure characterized by a public-private structure partnership: a public entity (i.e. a government) can finance social services with private capital and subordinate the repayment of the investment to the achievement of fixed social outcomes» [20].

Da tali definizioni di SIB deriva che il ruolo fondamentale di finanziatore di progetti sociali è lo stesso settore terziario e privato. L’utilizzo dei Social Impact Investments, infatti, vede proprio quest’ultimo, tradizionalmente estraneo a questo tipo di investimenti, assumere un ruolo centrale assieme agli organi governativi. Tale ruolo attivo, secondo alcuni teorici [21], potrebbe essere agevolato e promosso proprio dall’incontro fra investitori privati, appartenenti anche al campo degli investimenti sociali della finanza convenzionale, e gli stessi investitori islamici intenzionati ad affermare proattivamente i princìpi e gli ideali di giustizia sociale, social-welfare e redistribuzione della ricchezza in cui credono. A differenza di quanto accaduto durante il corso della storia dell’Islam, in cui il settore sociale era principalmente alimentato dalla stessa società civile tramite gli strumenti della Zakat, Waqf e Sadaqa, esso potrebbe trovare una nuova fonte di finanziamento proprio nei settori ad esso tradizionalmente estranei. Il Social Sukuk può dunque essere definito come un nuovo tipo di partnership pubblica-privata mirante al finanziamento di progetti sociali e strettamente legata a meccanismi di valutazione dei risultati raggiunti dal progetto sociale finanziato dal settore terziario e da privati [22].

La strutturazione di un social sukuk è un procedimento alquanto complesso. Innanzitutto perché ogni sukuk deve rigorosamente rispettate i dettami della morale islamica. Postula perciò una minuziosa strutturazione dei flussi finanziari sottostanti all’intera operazione, nonché l’identificazione del tipo di contratto che può essere usato per raccogliere fondi. Non ultima la problematica relativa all’identificazione dei parametri e dei metodi di valutazione del risultato sociale che il progetto si era prefissato di raggiungere. Passaggio, quest’ultimo, di fondamentale importanza poiché il rimborso e il pagamento di una somma aggiuntiva agli investitori è legata alla realizzazione degli obiettivi che il progetto si era prefissato di raggiungere.

Attori coinvolti nell’emissione di un SIB

Attori coinvolti nell’emissione di un SIB

Elenco qui di seguito gli attori coinvolti nel processo di emissione di un SIB [23] – ponendo fra parentesi i corrispettivi nel caso dell’Ihsan Sukuk – per poi mostrare come essi interagiscano durante l’intero processo di funzionamento di un SIB. L’analisi proseguirà poi, come anticipato, con la proposta di un caso concreto di emissione di un Social Sukuk, l’Ihsan Sukuk.

- Obligor: è il soggetto principale dell’operazione poiché responsabile dell’emissione, della vendita e del riacquisto del sukuk alla scadenza. (Khazanah Nasional Berhad – fondo di investimento del Governo della Malaysia);

- Intermediary: assume la forma di una società veicolo creata ad hoc per raccogliere i fondi e per guidare la prestazione del servizio offerto. (Ihsan Sukuk Berhad, agisce come società veicolo);

- Investors / sukukholders: gli investitori, che forniscono in anticipo il capitale necessario al progetto, possono essere sia al dettaglio che investitori istituzionali. (nel caso dell’Ihsan Sukuk la prima tranche (2015) era destinata a finanziatori istituzionali mentre la seconda tranche (2017) anche ai singoli individui);

- Service provider: è il soggetto che fornisce il servizio proposto dal progetto. Nel caso dell’Ihsan Sukuk, tale ruolo è svolto dalla fondazione no-profit Yayasan AMIR – fondazione incorporata nel 2010 dalla stessa Khazanah Nasional Berhad – che guida il progetto Trust Schools Program tramite la collaborazione con il Ministero dell’Educazione della Malaysia;

- Indipendent assessor: ha il compito fondamentale di verificare la piena realizzazione degli obiettivi sociali che il progetto si era prefissato di raggiungere. (Ernst & Young, KPMG, PricewaterhouseCoopers).

Il commissioner, ossia l’obligor, è il soggetto che identifica l’area, il settore o il target in cui vuole intervenire. In un secondo momento, con la collaborazione di una società intermediaria vengono prestabiliti gli obiettivi dell’intervento. È compito di tale società intermediaria raccogliere i fondi, investimenti dal settore privato in cambio dell’emissione di Bond. Investimenti che verranno veicolati verso un service provider, che gestisce il progetto e dunque il servizio offerto al target di riferimento. Il settore privato, da parte sua, compra Bond in cambio di un rimborso ed un profitto futuro. Tale profitto futuro però, data la struttura pay-for-success, è vincolato alla piena realizzazione degli obiettivi del progetto e, per tale ragione, dei valutatori esterni e indipendenti hanno il compito di esaminare e confrontare i risultati raggiunti con i “Key performance Indicators” prestabiliti. Se il resoconto certifica il successo del progetto, gli investitori sono ripagati del loro esborso più un guadagno prestabilito. Tuttavia, se gli obiettivi del progetto non sono stati realizzati, gli investitori potrebbero non ricevere alcun profitto [24].

È proprio quest’ultima caratteristica a differenziare un Bond tradizionale da un Social Impact Bond. Nel primo, infatti, è generalmente presente una garanzia per il capitale investito e il tasso di rendita. I Bond tradizionali si basano su una struttura di risk-shifting che assicura agli investitori di non perdere completamente il capitale investito. Nei SIB, invece, i profitti sono strettamente subordinati al successo del progetto per cui sono stati raccolti i fondi e la loro caratteristica principale è quella di essere risk-sharing. Il rischio del fallimento del progetto è condiviso dai diversi stakeholder. Come anticipato, per spiegare come funziona l’emissione di un Social Sukuk mi avvalgo della struttura utilizzata nell’emissione dell’Ihasane Sukuk che si basa sulla struttura del contratto Wakalah bil Istithmar.

Gli investitori, o meglio, il sukuk Trustee a nome degli investitori/sukuk Holders designa l’Ihsan Sukuk Berhad come agente/wakeel per investire i ricavi derivanti dalla vendita del Sukuk in Sukuk Investment. Per far ciò, a sua volta, la Ihsan Sukuk Berhad nominerà la Khazanah Nasional Berhad come Investment wakeel/sub-wakeel o obligor che ha dunque il compito di investire e gestire i proventi derivanti dalla vendita del Sukuk in Sukuk Investment (con cui ci si riferisce sia al Shari’a compliant tangible asset che alle Shari’a Compliant Commodities comprate). L’Ihsan Nasional berhad emette il Sukuk e in cambio riceve il capitale dai Sukukholders, capitale che passarà poi nella mani della Khazanah cosicché venga investito in Sukuk Investments gestiti dalla Khazanah.

Sono i service provider – in questo caso la Yayasan AMIR – a ricevere i fondi così da finanziare il progetto sociale in questione in collaborazione con il Ministero dell’Educazione. I ricavi provenienti dai Sukuk Investments devono essere distribuiti periodicamente nella forma di Periodic Distributions fra i sukukholders. Infine, l’obligor garantisce il riacquisto dell’asset – al prezzo precedentemente stabilito – al Sukuk Trustee (ciò a beneficio dei sukuk holders) e il pagamento della somma dovuta. Ciò ovviamente se i risultati prefissati dal progetto sono stati raggiunti [25]. Questi ultimi, infatti, rispecchiano il reale valore dell’asset e dunque il prezzo al quale viene riacquistato. I ricavi vengono veicolati verso la Yayasan AMIR che, come anticipato, gestisce in collaborazione con il ministero dell’Educazione il programma Trust Schools Program.

Poiché l’Ihsan Sukuk si basa su una struttura pay-for-success che misura i risultati raggiunti dal progetto in base a una serie di “Key Performance Indicators” prestabiliti lungo tutto un periodo di cinque anni, prima della data di scadenza gli assessor indipendenti redigeranno un rapporto in cui si analizza e si accerta il raggiungimento degli obiettivi prefissati dal progetto. Rapporto che verrà consegnato ai Sukuk Trustee e ai sukuk-holders e sarà di fondamentale importanza poiché la remunerazione degli investitori è condizionata al successo del progetto. I KPI vengono valutati lungo tutto un periodo di cinque anni e se alla data di scadenza gli obiettivi sono stati raggiunti gli investitori rinunceranno ad una percentuale, precedentemente accordata, del valore nominale del Sukuk, ciò come parte del loro impegno a riconoscere il positivo impatto sociale del programma. Se invece i KPI non sono raggiunti gli investitori saranno rimborsati del valore nominale del sukuk, i tassi di profitto sono stati fissati a 4.6% se i KPI non sono raggiunti e a 4.2% se sono raggiunti [26].

Sino ad ora sono state emesse due tranche di Ihsan Sukuk. La prima è stata lanciata nel 2015 [27] ed era diretta esclusivamente a finanziatori istituzionali, la seconda, invece, emessa nel 2017, ha incorporato anche una porzione destinata alla vendita al dettaglio [28]. La totalità dei fondi raccolti tramite l’emissione di queste due tranche di Ihasan Sukuk è stata veicolata verso la Yayasan AMIR [29], una Fondazione no-profit che, in collaborazione con il Ministero dell’educazione, ha dato vita ad una partnership pubblica-privata incaricata di gestire il programma “Trust Schools Program”, il cui fine ultimo è migliorare il sistema dell’istruzione – sia dal punto di vista organizzativo-manageriale, sia da quello didattico – e garantire una più ambia accessibilità all’educazione. Il progetto ha come target di riferimento 83 scuole pubbliche e il numero di studenti che beneficiano del progetto ammonta a più di 65 mila.

Gli obiettivi fondamentali, così come sono delineati nella brochure [30] del progetto, sono: raggiungere alti livelli di qualità nella direzione, organizzazione e gestione delle scuole; migliorare lo standard dell’insegnamento degli insegnanti e quello di apprendimento degli studenti; massimizzare le capacità e il potenziale degli studenti e rafforzare il coinvolgimento dei genitori e dell’intera comunità nel progetto. A tali fini sono stati messi a punto programmi di sviluppo e formazione professionale miranti a far acquisire agli insegnanti e ai dirigenti nuove competenze pedagogiche e metodologiche. Nelle Trust School, inoltre, gli insegnanti sono incoraggiati a supportare non solo la crescita intellettuale dello studente ma anche il suo stesso sviluppo personale e sociale. Il progetto prevede infatti il coinvolgimento dei genitori e della comunità. I primi sono invitati alla partecipazione delle attività scolastiche, mentre la seconda è invitata a fornire un panorama delle future opportunità professionali offerte affinché la stessa comunità locale benefici del progetto consolidando i collegamenti fra istruzione e lavoro [31].

Quali benefici potrebbero dunque essere tratti da questi nuovi meccanismi di finanziamento finalizzati alla promozione dell’innovazione sociale? Anzitutto, poiché il coinvolgimento attivo del settore privato porta ad un alleggerimento del peso che la spesa pubblica rappresenta per le casse del Governo, il loro impiego potrebbe portare ad una diminuzione del debito pubblico e, almeno teoricamente, ad una diminuzione delle tasse. Inoltre, la condivisione del rischio da parte dei diversi stakeholder coinvolti (settore pubblico, privato e terziario) significherebbe una riduzione del rischio in investimenti ad impatto sociale solitamente portato dal Governo.

La struttura dei SIB e dei Social Sukuk proposta, basata sulla collaborazione fra i diversi settori coinvolti, contribuirebbe inoltre ad un incremento nell’efficienza e nell’efficacia del progetto ad impatto sociale. Il target, gli obiettivi, i metodi e gli strumenti di quest’ultimo, così come i meccanismi di valutazione dello stesso, sono infatti minuziosamente identificati e pianificati in ragione del fatto che il rendimento dell’investimento dipende dalla valutazione degli impatti positivi del progetto finanziato. Il rischio finanziario, d’altra parte, è controbilanciato dalla presenza di un’altra variabile, ossia la “fiducia” fra tutti gli attori coinvolti. Se l’investitore, infatti, «crede nelle capacità di un certo fornitore di servizi sociali di raggiungere un certo risultato; la Pubblica Amministrazione (PA) crede che il servizio innovativo abbia un valore anche in termini economici; tutti gli attori confidano nella validità e certezza delle rilevazioni statistiche – effettuate da una parte terza indipendente – necessarie a misurare la performance del servizio» [32].

Infine, dal punto di vista della finanza islamica, l’utilizzo di questi nuovi strumenti finanziari potrebbe rappresentare un modo attraverso cui promuovere e mettere in pratica attivamente i princìpi e gli ideali di giustizia sociale, uguaglianza, redistribuzione alla ricchezza ed equa partecipazione alla sua creazione. Inoltre, la cartolarizzazione dei programmi ad impatto sociale può, secondo diversi studiosi, rappresentare una nuova categoria di asset in grado di attrarre investitori sia dalla finanza convenzionale e, in particolare dal campo chiamato Sustainable Responsible Investments, sia dalla finanza islamica intenzionata ad affermare attivamente dei maqasid al-shari’a.

Dialoghi Mediterranei, n.33, settembre 2018

Note

[1] A. Oladapo, A. Ab Rahman, Maqasid Shari’a: The Drive for an Inclusive Human development Policy, Journal Syariah, Jil. 24, Bil. 2, 2016: 292.

[2] A. Tayyebi, Islamic Finance: and ethical Alternative to Conventional Finance, The Association of Chartered Certified Accountant (ACCA) 2008. Disponibile al link: http://www.financialislam.com/uploads/3/8/5/3/3853592/tech_tp_if6pp1.pdf ; A. Mirakhor, H. Askari, Islam and Path to Human and Economic Development, Palgrave Macmillan, New York 2010.

[3] S. Mohamad, J. Othman, O. Lehner, R. Muda, Social Sukuk: a New Mechanism to Fund Social Services, Journal of Emerging Economies and Islamic Research (2017), Vol.5, No.1.

[4] Ibid.

[5] S. Mohamad, O. Lehner, A. Khorshid, A Case for an Islamic Social Impact Bond, Oxford Journal of Finance and Risk Perspectives, 2016: 66.

[6] M. S. Bennett, Z. Iqbal, How Socially Responsible Investing Can Help Bridge the Gap between Islamic and Conventional Financial Markets, International Journal of Islamic and Middle Eastern Finance and Management, Vol. 6 Issue: 3:211-225.

[7] M. S. Bennett, Z. Iqbal, How Socially Responsible Investing Can Help Bridge the Gap between Islamic and Conventional Financial Markets, International Journal of Islamic and Middle Eastern Finance and Management, Vol. 6 Issue: 3: 211-225.

[8] M. Umar Chapra, The Islamic Welfare State and its Role in the Economy, The Islamic Foundation, 1979: 4.

[9] ibid.

[10] E. Francesca, Economia, religione e morale nell’islam, Carocci, Roma 2013.

[11] M. Umar Chapra, The Islamic Welfare State and its Role in the Economy, The Islamic Foundation, 1979: 5

[12] A. Mirakhor, H. Askari, Islam and Path to Human and Economic Development, Palgrave Macmillan, New York 2010: 15

[13] E. Francesca, cit.

[14] A. Mirakhor, H. Askari, Islam and Path to Human and Economic Development, Palgrave Macmillan, New York 2010: 91.

[15] E. Francesca, cit.:31.

[16] A. G. Brugroni, Progetto Pilota Genoardo. Note di prefattibilità, I.P.O, Roma 1997.

[17] U. al-Za’tari, Aligning Maqasid al-Shari’a and Impact Investing Objectives Key to growth of Islamic Sector, Global Islamic Economy gateway 2016 https://www.salaamgateway.com/en/story/aligning_maqasid_al_shariah_and_impact_investing_objectives_key_to_growth_of_islamic_sector-salaam10072016050644/

[18] M. Martinez-Soliman, Islamic Finance: and innovative avenue for financing the Sustainable Development Goals, HuffingtonPost 2017, https://www.huffingtonpost.com/entry/islamic-finance-an-innovative-avenue-for-financing_us_58b97c82e4b02eac8876cd83

[19] S. Marwan Mujahid, E. Rabiah Adawiah, The potential of innovative financial tools: Social Impact Bond (SIB) and Sustainable and Responsible Investment (SRI) sukuk, towards the sustainable growth of the Islamic finance industry, 2015 https://www.researchgate.net/publication/287407052_The_potential_of_innovative_financial_tools_Social_Impact_Bond_SIB_and

Sustainable_and_Responsible_Investment_SRI_sukuk_towards_the_sustainable_growth_o

f_the_Islamic_finance_industry [accessed Dec 23 2017].

[20] H. Chappini, Social Impact funds: definitions, assessment and performance, Palgrave Macmillan 2017.

[21] M. S. Bennett, Z. Iqbal, How Socially Responsible Investing Can Help Bridge the Gap between Islamic and Conventional Financial Markets, International Journal of Islamic and Middle Eastern Finance and Management, Vol. 6 Issue: 3: 211-225.

[22] Ibid.

[23] S. Mohamad, J. Othman, O. Lehner, R. Muda, Social Sukuk: a New Mechanism to Fund Social Services, Journal of Emerging Economies and Islamic Research (2017), Vol.5, No.1.

[24] S. Mohamad, J. Othman, O. Lehner, R. Muda, Social Sukuk: a New Mechanism to Fund Social Services, Journal of Emerging Economies and Islamic Research (2017), Vol.5, No.1.; S. Marwan Mujahid, E. Rabiah Adawiah, The potential of innovative financial tools: Social Impact Bond (SIB) and Sustainable and Responsible Investment (SRI) sukuk, towards the sustainable growth of the Islamic finance industry, 2015 https://www.researchgate.net/publication/287407052_The_potential_of_innovative_financial_tools_Social_Impact_Bond_SIB_and

Sustainable_and_Responsible_Investment_SRI_sukuk_towards_the_sustainable_growth_o

f_the_Islamic_finance_industry [accessed Dec 23 2017].

[25] Secondo i dettami della Shari’a i sukuk holders possono ricevere in dietro solo il valore reale dell’asset indipendentemente dal fatto che essa sia più alto o più basso del valore nominale.

[26] Ihsan Sukuk Bhd – Principal Terms and Conditions (pdf), disponibile al sito: https://islamicbanker.com/publications/ihsan-sukuk-bhd-principal-terms-and-conditions ; Circa il funzionamento dell’Ihsan Sukuk vedi anche: https://islamicbanker.com/sukuk/ihsan-sukuk-bhd-khazanah-nasional-bhd-4-60-01-aug-2024-tranche/structure ; S. Mohamad, J. Othman, O. Lehner, R. Muda, Social Sukuk: a New Mechanism to Fund Social Services, Journal of Emerging Economies and Islamic Research (2017), Vol.5, No.1., e S. Marwan Mujahid, E. Rabiah Adawiah, The potential of innovative financial tools: Social Impact Bond (SIB) and Sustainable and Responsible Investment (SRI) sukuk, towards the sustainable growth of the Islamic finance industry, 2015 https://www.researchgate.net/publication/287407052_The_potential_of_innovative_financial_tools_Social_Impact_Bond_SIB_and

Sustainable_and_Responsible_Investment_SRI_sukuk_towards_the_sustainable_growth_o

f_the_Islamic_finance_industry [accessed Dec 23 2017].

[27] Khazanah to issue the first tranche of RM1b Socially Responsible Sukuk, The Edge Market, 2015, http://www.theedgemarkets.com/article/khazanah-issue-first-tranche-rm1b-socially-responsible-sukuk

[28] Khazanah raises RM100 million from second tranche of Sustainable and Responsible Investment (SRI), 2017, disponibile al link: http://www.khazanah.com.my/Media-Downloads/News-Press-Releases/2017/Khazanah-raises-RM100-million-from-second-tranche

[29] https://www.yayasanamir.org.my

[30] Brochure dell’Ihsan Sukuk: http://www.khazanah.com.my/getmedia/1d673ac5-7ca8-4053-bfc3-51ede6eb22e8/Sukuk-Ihsan-Brochure-13072017_1.aspx

[31] Vedi: https://www.leapedservices.com/our-projects/yayasan-amir-trust-school/

[32] Fondazione Cariplo, I Social Impact Bond. La finanza al servizio dell’Innovazione sociale?, Quaderni dell’Osservatorio N.11, 2013.

___________________________________________________________________________

Lisa Riccio, ha conseguito il titolo di Laurea in Lingue e Comunicazione, con focus sulla lingua inglese e araba, presso l’Università di Cagliari discutendo una tesi sul ruolo dei social network nella rivoluzione tunisina del 2011. Ha vissuto un periodo di quattro mesi in Marocco al fine di conseguire un certificato di lingua araba e attualmente studia e lavora a Londra in vista del completamento dei suoi studi in Relazioni Internazionali del Medio Oriente.

_____________________________________________________________________